in caricamento ...

Analisi fondamentale e tecnica dei Mercati Americano ed Europeo: una view sui possibili scenari futuri!

Le ultime settimane sono state caratterizzate da un clima di incertezza e volatilità sui mercati azionari: leggendo sui vari blog di finanza spauracchi di possibili prossimi ritracciamenti importanti e visioni molto più ottimistiche, vi propongo una lettura di quanto sta accadendo, provando a fare una connessione tra i movimenti in atto a livello fondamentale sull’economia Americana ed Europea e le indicazioni tratte dall’analisi dei principali indici azionari.

Le ultime settimane sono state caratterizzate da un clima di incertezza e volatilità sui mercati azionari: leggendo sui vari blog di finanza spauracchi di possibili prossimi ritracciamenti importanti e visioni molto più ottimistiche, vi propongo una lettura di quanto sta accadendo, provando a fare una connessione tra i movimenti in atto a livello fondamentale sull’economia Americana ed Europea e le indicazioni tratte dall’analisi dei principali indici azionari.

La crisi in atto che ha colpito l’America prima e l’Europa poi ha incentivato politiche monetarie fortemente espansive, dettate da tassi di interesse che si sono via via ridotti, portandosi ai livelli attuali prossimi allo zero. Questa politica sui tassi, volta a far ripartire l’economia favorendo la richiesta di credito in forma vantaggiosa, si è naturalmente ribaltata sul mercato obbligazionario, attualmente capace di offrire margini molto bassi.

La situazione economica Americana è molto diversa da quella di forte crisi che ancora si respira in Europa: la crescita del Pil nel secondo trimestre è stata rivista al rialzo al 4,6%. Si tratta della crescita più rapida da fine 2011, un segnale che la ripresa sta accelerando dopo cinque anni. L’ultima stima riflette maggiori investimenti, particolarmente nei settori delle costruzioni e delle imprese manifatturiere. Anche il dato sulle esportazioni è stato rivisto al rialzo. Se guardiamo invece la disoccupazione, a settembre gli Stati Uniti hanno creato 248.000 posti di lavoro, facendo scendere il tasso di disoccupazione al 5,9%, al livello più basso dal luglio 2008. Tutto ciò a dimostrazione che la pioggia di liquidità immessa dal sistema dalla Federal Reserve sta funzionando, ma l’aumento dell’inflazione al 2,5% ha confermato che è ora di chiudere i rubinetti e il forte apprezzamento del dollaro contro l’euro dell’ultimo periodo è il risvolto del cambio di strategia messa in moto da alcuni mesi da parte della banca centrale americana. L’aumento dell’inflazione e la discesa della disoccupazione, infatti, preoccupano le istituzioni centrali americane, in quanto si ritrovano a dover contenere le pressioni sugli aumenti salariali (se c’è meno offerta di lavoro ci si trova a doverla pagare di più per accaparrarsela!).

I nuovi massimi fatti registrare quest’anno sugli indici azionari americani sono la sintesi di tutto quanto scritto qui sopra: da una parte i rendimenti obbligazionari irrisori hanno favorito un passaggio di capitali a favore dell’azionario, dall’altra l’economia in forte ripresa permette alle società quotate di ottenere utili maggiori e di conseguenza rating in miglioramento, che si riflettono positivamente sulle quotazioni azionarie.

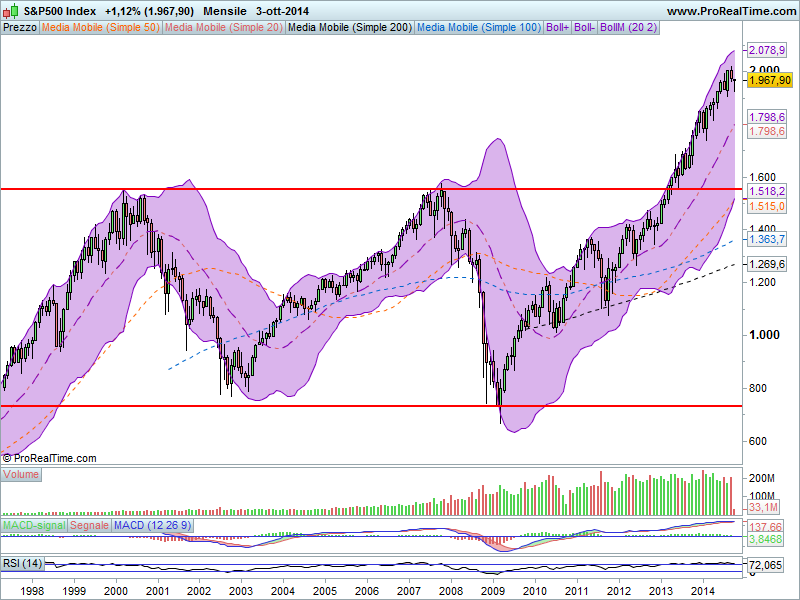

Diamo un occhio allora all’indice S&P500 per capire se tecnicamente c’è ancora spazio per raggiungere nuovi massimi o se probabilmente il mercato azionario americano è già sopravvalutato… Vi propongo prima un grafico giornaliero di medio periodo che evidenzia come le quotazioni siano inserite in un canale rialzista. Finché non verrà rotto a ribasso si può considerare non terminato il movimento up!

A questo punto, siccome abbiamo detto che anche il movimento ribassista ultimo non ha modificato l’impostazione rialzista dell’indice principale di riferimento a livello mondiale, cerchiamo di capire quale potrebbe essere il target obiettivo e per far questo ci serviamo dello stesso grafico, ma a 5 anni sul mensile. Le due statiche rosse mettono in risalto l’area in cui le quotazioni sono state contenute per circa 6 anni, dal 2007 al 2013, con una statica in area 730 e quella superiore che ha fatto da resistenza in area 1550. Con la candela di marzo 2013 l’indice ha rotto a rialzo, rialzo che ha trovato ulteriore forza dopo il pull-back avvenuto due mesi dopo (giugno 2013) sulla stessa statica, permettendo di inanellare una serie di record fino all’ultimo massimo a 2.019 punti. Per capire il nostro target rialzista ci rifacciamo ai concetti base dell’analisi tecnica, che ci dice che quando avviene una rottura di un’area che ha contenuto le quotazioni per un certo periodo, come in questo caso, ci si deve attendere un movimento rialzista della stessa ampiezza dell’area di lateralizzazione precedente. Facciamo dunque due calcoli: 1550-730= 820. Se sommiamo 820 alla resistenza infranta nel marzo del 2013 troviamo il target obiettivo a 2.370 punti circa. Se consideriamo che attualmente le quotazioni dello S&P500 sono a 1967 punti, questa visione ci consente di pensare ad uno spazio di circa il 20% ancora disponibile di rialzo!

Passiamo ora all’Europa: il quadro attuale riflette a mio parere quello americano intorno al 2009-2010, quando l’effetto della crisi era ancora evidente e gli interventi della Federal Reserve non avevano ancora ottenuto grossi risultati. La Banca Centrale Europea sta attuando una politica molto simile a quella americana, ma l’inflazione stenta ancora a riprendersi (il target obiettivo di Draghi è il 2%). La BCE sta stampando moneta per immettere liquidità nel sistema e questo, contestalmente al restringemento della politica espansiva americana dell’ultimo periodo, ha consentito un deprezzamento dell’euro nei confronti del dollaro che, rotto il supporto importante a 1,27, ha come primo target obiettivo 1,20 dollari contro euro. Questo non potrà che favorire le esportazioni del sistema euro aiutando le economie dei Paesi interessati. Il mercato azionario europeo beneficerà come quello americano di un mercato obbligazionario poco attraente, e probabilmente anche di capitali in arrivo dal mercato statunitense, con alcune prese di profitto con l’obiettivo di consolidare i rialzi degli ultimi anni.

Il mercato azionario europeo può avere dunque un potenziale importante per il prossimo futuro, da tenere ben presente per la parte più speculativa dei nostri portafogli.

CYCC potrebbe beneficiare del fallimento di SNSS in questi giorni…

LupoCaneSecco@finanza:

CYCC potrebbe beneficiare del fallimento di SNSS in questi giorni…

Perche’?

motivo Goos di questo acquisto?

I motivi principali sono 2 ma non solo… Il primo e’ che con la candela di venerdi e’scattato il segnale grafico che richiama i tori. Il secondo e’ che a fine anno potrebbero arrivare i dati di questo studio clinico http://clinicaltrials.gov/show/NCT01937130

Aspettiamo conferme ufficiali…

galbusera@finanzaonline: Perche’?

Perchè ha anch’essa uno studio avviato di fase III nella stessa indicazione AML !

Pur essendo anche il suo farmaco un citotossico come quello di SUNESIS ci sono differenze (a parte il metodo di somministrazione che per il Sapacitabine è orale) tali da far si che CYCC non venga coinvolta dal fallimento di SNSS ma che ne possa addirittura beneficiare..

http://www.cyclacel.com/research_programs_oncology_cyc682.shtml

http://clinicaltrials.gov/ct2/show/NCT01303796?term=cyclacel&rank=4

Nella mia modesta visione, eh!? 😳 🙂

Prese 1000 cempra(cemp) a 12,75, beneficerà acquisizione drtx

Complimenti Giorgio bella e giusta nonché corretta analisi tecnica. Io però vorrei fare 2 considerazioni: La prima riguarda l’Europa esclusa la Germania:siamo in deflazione con alto debito pertanto se dobbiamo fare un paragone borsistico non lo si deve fare con gli USA ma col Giappone e tu sai come è andato il mercato borsistico del sol levante in questi anni per cui oscillazioni contenute ampiaamente al di sotto dei massimi del 2007 e del 2000. La 2 riguarda la sopravvalutazione dell’indice Usa, Se il criterio è il P\E anno su anno ti posso dar ragione che un economia in espansione con riacquisto di titoli propri delle aziende mantiene alte le quotazioni con un p\e annualizzato accettabile. Ma se prendiamo il P\E di SHILLER con la sua media storica notiamo una sopravvalutazione del 40% del valore dei titoli dell’ S&P500.Comunque finchè il Tresuary rende al di sotto del 3% i dividendi azionari sono ancora appetibili oltre inizia un problema che dopo 6 anni di rialzi ininterrotti senza una vera benefica correzione potrebbe fare molto male. Per cui una posizione SHORT sul tbond(quotato sulla borsa italiana BOOSTX3)e un etf leva3 sempre boost sul nasdaq100 abdrebbe fatta a copertura,

Grazie Bull, soprattutto per il tuo contributo. Condivido il tuo pensiero sull’Europa, ma credo che la politica monetaria della bce possa contribuire ad uscire dalla crisi. Probabilmente rispetto all’America avremo col tempo un miglioramento degli indici più graduale. Per quanto riguarda la sopravvalutazione degli indici usa credo che un po’ di storno ci possa essere in concomitanza del rialzo dei tassi, che probabilmente avverrà l’anno prossimo. Dopo la scossone, però, se l’economia continuerà a tirare nel medio la vedo up! 😉

marchesedicarabas:

OXGN che succede?

non trovo nulla. I dati saranno presentati il 9/11.. Mi sembra presto perchè cresca così sulla notizia

Devi essere connesso per inviare un commento.

Grazie grande Giorgio!! 🙂