in caricamento ...

È esplosa la bolla europea del debito, e la rivalutazione del rischio e del debito, non può essere rimessa dentro la bottiglia .

Europa, la questione è veramente semplice: o ti ribelli contro le banche o accetti decenni di schiavitù dai debiti. Tutte le multitudini di parole pubblicate sulla crisi europea  del debito possono essere distillate in una manciata di dinamiche molto semplici.

del debito possono essere distillate in una manciata di dinamiche molto semplici.

Una volta che le abbiamo capite la scelta tra resistenza e schiavitù si rivela essere l’unica scelta: le altre “opzioni” sono illusorie.

L’euro ha costituito una fantasia molto attraente ma di breve durata: le produttive

economie del nord della UE possono raccogliere profitti in due modi: A) vendere in quantità i loro beni e servizi ai loro meno produttivi vicini meridionali perchè questi non sono stati capaci di prendere in prestito grosse somme di denaro a bassi (cioè i “quasi-tedeschi”) tassi di interesse, e B) prestare a queste nazioni consumatrici grosse somme di denaro con una leva stratosferica, cioè 1 euro di capitale a garanzia di 26 euro di prestito/debito. Queste nazioni meno produttive hanno anche avuto una fantasia molto attraente: che il loro attuale tasso di produttività (cioè la quantità di beni e servizi creati dalle loro economie) potesse essere sollevato tramite debiti a basso interesse che supportassero sia un livello di consumi molto più elevato, che il cattivo investimento in beni come auto e case di lusso. Stando a Europe’s Currency Road to Nowhere (WSJ.com): L’Europa settentrionale ha alimentato la sua crescita con le esportazioni. Essa ha gestito un grosso disavanzo commerciale, il più estremo proprio con quegli stessi paesi dell’Europa meridionale che sono ora in pericolo. La produttività è cresciuta drammaticamente rispetto al sud, ma non la valuta. Ciò spiega almeno in parte il miracolo dell’export e della manifattura tedesche degli ultimi 12 anni. Nel 1999 le esportazioni costituivano il 29% del PIL tedesco. Nel 2008 esse erano il 47% del PIL, un incremento molto superiore a quello di Italia, Spagna e Grecia, dove il rapporto è cresciuto di poco o è persino calato. Il contributo netto delle esportazioni al PIL tedesco (la percentuale sul totale dell’economia di esportazioni meno importazioni) è cresciuto quasi di otto volte. A differenza di quasi ogni altro paese ricco, dove il contributo manifatturiero all’economia è significativamente calato, in Germania esso è cresciuto, mentre il prezzo dei beni tedeschi diventava sempre più attraente rispetto a quelli di altri paesi. In un certo senso, la valuta tedesca è stata per l’Europa meridionale quello che la Cina è stata per gli USA.

Inondata di profitti da esportazioni e prestiti, la Germania e i altri mercantilisti (nazioni esportatrici) hanno anche aumentato la quantità di denaro che prendevano in prestito—perchè no, vista una crescita così forte?Ma tutto ciò si è rivelata una fantasia finanziaria catastrofica. L’euro sembrava essere magico: permetteva alle nazioni importatrici di comprare e prendere in prestito di più, e permetteva alle nazioni esportatrici di raccogliere immensi profitti dalla crescita delle esportazioni e dei prestiti.Detto altrimenti: il rischio e il debito erano entrambi immensamente sottovalutati dall’illusione che la crescita senza fine del consumo basato sul debito potesse continuare per sempre. L’euro era in un certo senso una truffa che serviva gli interessi di chiunque ne fosse coinvolto: con i rischi considerati quasi zero, anche i tassi di interesse erano vicini a zero, e sempre più debito poteva essere ottenuta con a garanzia una piccola base di capitale e produttività.Ma ora la realtà ha rialzato i prezzi del rischio e del debito, e l’ingenua leadership della UE sta tentando di rinfilare il genio nella bottiglia. Purtroppo, il carico del debito è soverchiante e la produttività troppo debole per appoggiare la fantasia del rischio zero e dei bassi tassi.Doug Nolan del “Credit Bubble Bulletin” ha riassunto la realtà in poche parole, “la bolla europea del debito è scoppiata”. Nolan spiega il meccanismo base in La Mitologica “Grande Moderazione”:

Per anni il debito Europeo ha avuto una valutazione errata su un mercato globale con eccesso di liquidità, di speculazione e di leva finanziaria. Paesi come Grecia, Portogallo, Irlanda, Spagna e Italia hanno immensamente beneficiato dalla percezione che l’integrazione monetaria europea garantisse il debito e la stabilità economica e legislativa. In modo simile a quanto avvenuto per la bolla USA di Wall Street e dei mutui, il mercato è stato per anni contento di ignorare gli eccessi nel credito e alimentare le fragilità del sistema, scegliendo di valutare le obbligazioni sul debito in base all’aspettativa bassa di default, all’abbondante liquidità, agli strumenti speculativi facilmente disponibili e una regime legislativo che assicurava la stabilità del mercato. La cosa importante è che questo sfondo ha creato il perfetto ambiente di mercato per la speculazione selvaggia e l’uso della leva finanziaria, in uno scenario globale insuperabile nella sua capacità di eccesso. La gestione degli interessi dei bond europei è stata probabilmente uno degli sforzi speculativi più lucrosi della storia. (link via U. Doran)

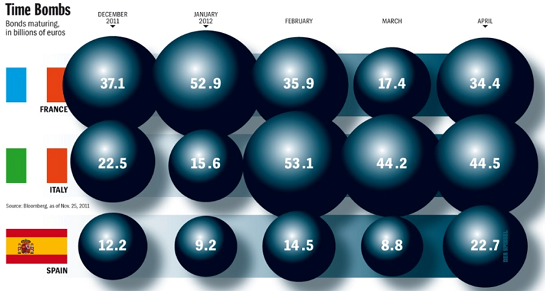

In parole povere questa è la dura realtà: ora che il debito e il rischio sono stati rivalutati, i debiti europei sono completamente, totalmente impagabili. Non c’è modo di continuare ad accrescere il Monte Cervino del debito con i vecchi ed economici tassi di interesse, e non c’è modo di posticipare le migliaia di miliardi di euro di debito che vanno a scadenza con i vecchi tassi di interesse prossimi allo zero.Non pensate di rimborsare i debiti, sovrani, aziendali e privati—la rivalutazione del rischio e del debito implica che persino il pagamento degli interessi è impossibile. Considerate questo diagramma di una piccola fetta del debito totale della UE:

Non c’è modo di rinfilare nella bottiglia il genio della rivalutazione, e non c’è nemmeno modo di posticipare questo debito o farne altro – e per supportare gli alti costi strutturali del welfare dei governi di Eurolandia e i loro stupefacenti debiti, comunque bisognerebbe fare altri debiti in quantità da capogiro.

Non c’è modo di rinfilare nella bottiglia il genio della rivalutazione, e non c’è nemmeno modo di posticipare questo debito o farne altro – e per supportare gli alti costi strutturali del welfare dei governi di Eurolandia e i loro stupefacenti debiti, comunque bisognerebbe fare altri debiti in quantità da capogiro.

L’austerità non rimetterà nella bottiglia il genio della rivaluazione e dell’esplosione della bolla. Succede una cosa divertente quando una frazione sempre maggiore del reddito nazionale viene dirottata a servizio del debito (per pagare gli interessi e posticipare i debiti esistenti verso nuovi debiti a interesse maggiore): c’è sempre meno surplus disponibile per investimenti e consumi, e dunque sia la produttività basata sugli investimenti che i consumi basati sui debiti crollano.Ciò lascia le nazioni con una minore produttività e un minor PIL, il che vuol dire che ci saranno anche meno entrate dovute alle tasse e sempre più bancarotte, mentre aziende e individui accettano la realtà che i loro debiti non possono essere ripagati.

Il genio della rivalutazione del debito risponde a questo declino del reddito nazionale, del surplus e delle tasse rivalutando il rischio di default sempre di più, e così i tassi di interesse salgono ulteriormente. Ciò rende ancora più costoso mantenere l’esisente montagna di debiti, e così sempre meno reddito nazionale è disponibile per il consumo, gli investimenti e le tasse.Questo è ciò che viene detto un loop di feedback positivo, o “loop di feedback di rinforzo”: ogni azione rinforza la precedente. I debiti e il rischio sono rivalutati al rialzo, il fardello del debito riduce il reddito nazionale disponibile per investimenti, consumi e tasse, che rivaluta verso l’alto il rischio e così via.

Perciò Europa, vedi che c’è solo una scelta: o accetti un’infinita schiavitù al debito con sempre maggiori interessi e minore reddito e produttività, o ti ribelli contro la tua patetica leadership di lacché e rinunci all’intera montagna di debiti impagabili. Prendi il toro per le corna e rinuncia all’euro, causa iniziale delle tue fantasie e del tuo collasso, e ritorna alle valute nazionali che permettono al mercato di scoprire il vero prezzo della tua produttività e della tua capacità di prendere denaro in prestito.

Rinunciare all’euro non vuol dire rinunciare alle libertà dell’Unione Europea: le due cose sono legate mani e piedi solo nella mente della tua debole leadership, che è alla mercè delle banche, sopravvalutate di un fattore 26 contro 1 e sempre sull’orlo dell’insolvenza.

Lascia che le banche implodano facendo bancarotta, cancella dai bilanci gli “asset” privi di valore del debito, e lascia che il mercato valuti le monete e tutto il resto. L’unica alternativa è la schiavitù al debito.

Tutte le altre proposte e alternative sono semplici variazioni di una sola fantasia: che l’irresponsabile leadership possa ingannare il genio della rivalutazione con banali trucchi da salotto. Non può. Chiunque comprenda la situazione sa che la bolla del debito è già scoppiata, e il rischio e il debito non possono essere riportati a livelli da pura fantasia.

La rivalutazione è già avvenuta, e non può essere revocata o rinfilata nella bottiglia. La Grande Bolla Europea del Debito è esplosa, e ora tutto si riduce a una semplice scelta: schiavitù ai debiti o aperta ribellione contro le banche che si sono approfittate così disinvoltamente della fantasia dell’euro.

Non c’è una via di mezzo, perchè il debito non può essere ripagato, né oggi né in futuro. Non può essere rimpastato, mascherato o nascosto: può solo essere cancellato.

A te la scelta Europa; scegli saggiamente. Se vuoi un modello di salute e di crescita guarda all’Islanda. Loro hanno rinunciato ai loro impagabili debiti e alla schiavitù al debito, e hanno lasciato che il mercato rivalutasse la loro moneta, il loro debito e il loro rischio. Per loro l’incubo è passato [si veda qui. N.d.t.]; hanno scelto saggiamente. Ora è il tuo turno di decidere. La schiavitù del debito cadrà su di te, non sulle banche o sulle tue elite.

Titolo originale: “It’s Your Choice, Europe: Rebel Against the Banks or Accept Debt-Serfdom”

Fonte: Link

Coerenza e chiarezza d analisi ma…..un suggerimento al piccolo investitore privato potresti concederlo?

come difendersi dallo scenario descritto?

Thanks